实控人套现阿里突击入股不差钱的税友软件拟主板IPO巨额融资IPO研究院

原标题:实控人套现,阿里突击入股,不差钱的税友软件拟主板IPO巨额融资IPO研究院

近期,税友集团更新了招股说明书,再度向A股发起冲刺。拟在上交所主板上市,募集资金9.12亿元用于电子税务局系统智慧化升级改造项目、亿企赢财税综合管理与服务平台升级改造项目和研发中心建设项目。

据《每日财报》了解,税友软件成立于1999年,成立初期公司名叫浙江西安交大龙山软件有限公司,在经历多达22次的增资扩股和股份转让等资本运作资本运作后于2018年整体变更为如今的税友软件集团。

值得注意的是,政府补贴和税收优惠是税友软件重要利润来源,实控人在IPO前夜大手笔套现,供应商阿里却突击入股,另外公司报告期内买房买理财,账上货币资金可完全覆盖计划的投资额却要通过IPO巨额融资。

据招股书披露,税友软件是一家国内专业的财税信息化综合业务提供商,专注于财税信息化领域的技术探讨研究、项目开发、产品营销售卖和服务,公司客户最重要的包含税务机关、纳税企业、财税中介等。

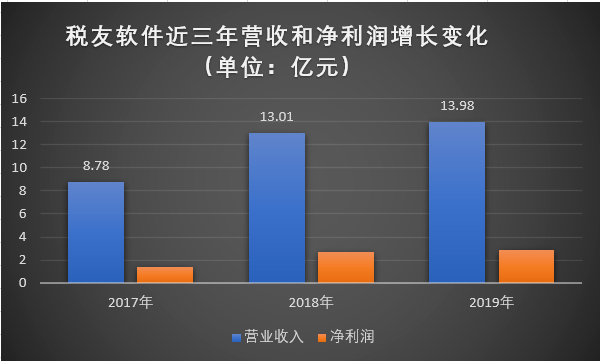

财报显示,2017年至2019年,税友软件的营业收入分别是8.78亿元、13.01亿元、13.98亿元,分别同比增加48.18%、7.46%;净利润分别为1.37亿元、2.72亿元、2.84亿元,分别同比增长98.54%、4.41%。2019年,营收和净利润增速大幅下滑。

不只是盈利增速下滑,如果将税友软件的盈利展开来看,会发现其含金量并不高。

首先,税友软件在报告期内拿到了大额的政府补助。招股书显示,2017-2019年,公司收到的政府补助金额分别为2250万元、1375万元、2446万元,占同期总利润的15.90%、5.05%、8.00%。

从政府补贴的具体项目来看,政府补贴总额特别大程度上取决于300万元以上的补贴项目数量的多少,2017-2019年,税友软件300万元以上的补贴项目数量分别为3、0、3,也就是说,如果未来公司申请不到大金额的补贴项目,那么势必会影响利润水平。

其次,税收优惠对税友股份的利润也做出了较大的贡献。2017-2019年,税友软件分别享受到1399.72万元、2954.49万元和2802.43万元的税收优惠,分别占同期总利润的9.89%、10.86%、9.95%。

其税收优惠主要源于2017年公司评上高新技术企业,因此2018年和2019年能够轻松的享受15%的企业所得税优惠税率。

2017-2019年,税友软件投资收益金额分别为1812.24万元、6058.65万元和2750.67万元,占同期总利润的12.80%、22.26%、9.77%,主要是银行或信托公司的打理财产的产品产生的收益。

我们把以上三项相加,2017-2019年,税友软件靠政府补助、税收优惠和投资收益获得的收益分别为5462万元、10388万元和8000万元,占同期总利润的39.3%、38.5%、28.2%。虽然比重有所下滑,但仍占据较高比例。

可以看出,税友软件的利润含金量实际上并不高,有近三成和公司的主营业务并无关联。除此之外,以上三项收入的持续性和可控性较差,这也在某些特定的程度上使公司的利润存在很大的不确定性。

值得注意的是,除了政府补助和税收优惠,税友软件的利润中还有相当一部分来源于投资收益。

公司在招股书里解释到,2017-2019年,公司的货币资金分别为2.71亿元、4.48亿元和16.43亿元,公司为提高闲置资金收益率,购买了部分流动性强的银行或信托公司的理财产品。

另外招股书显示,2018年末,税友集团的固定资产为5.39亿元,同比增长94.58%。其中房屋及建筑物为5.13亿元,同比增长101.96%。招股书对此的解释是,2018年公司在上海、重庆等地区购置了办公用房,和公司扬州基地办公楼工程建设项目在2018年由在建工程转固所致。

数据显示,税友集团持有的房屋及不动产共90处,尚未办理房产证房产还有3处。而在招股书的募投项目中,电子税务局系统智慧化升级改造项目的土地购置费用为2400万元,工程建设费用为2.06亿元。

税友集团在招股书中提到“许多软件企业大多数为轻资产企业,软件企业要较高的研发投入来一直在升级技术”,税友集团为何还要将大量资源用于购置房屋及不动产?税友集团对此表示:“为保障公司总部研发、重点区域运营的稳定和良好的形象,一般在条件允许的情况下会购置不动产。”

我们从公司大规模购买房产及存在大量投资收益这一现象也能够准确的看出,税友软件账上并不缺钱。截止到2019年年底,税友软件的货币资金为16.43亿元,其中银行存款就有16.22亿元,且近两年并没有银行借款。

另外税友软件的现金流也表现很充裕,报告期内,税友软件经营性现金流分别净流入3.09亿元、4.54亿元、2.25亿元。

招股书显示,公司此次预计募集资金投资额为9.12亿。分别用于“电子税务局系统智慧化升级改造项目”“亿企赢财税综合管理与服务平台升级改造项目”和“研发中心建设项目”,9.12亿元的融资可谓“胃口”不小。

而公司账上的货币资金可完全覆盖计划的投资额,并且还有很大的剩余,这也不得不让人怀疑税友软件存在上市圈钱的嫌疑。

招股书披露的信息数据显示,思驰投资持有税友软件22309.57万股的股份,持股票比例为61.07%,为公司控制股权的人。公司实控人为张镇潮,截至本招股说明书签署之日合计持有税友集团86.34%的股份,其中通过思驰投资控制22309.57万股。

在此之前,张镇潮通过思驰投资减持了一部分所持的股份,以此来套现。2019年2月26日,思驰投资将其持有的税友集团1808.23万股股份转让给磐茂投资,股份转让价款为5.28亿元。

2019年2月28日,思驰投资将其持有的1822.85万股股份转让给云鑫创投,股份转让价款为5.33亿元。思驰投资将其持有的675.81万股股份(占总股本的1.85%)转让给普华晖赢,股份转让价款为1.98亿元。

综合计算下来,三次股权转让完成后,思驰投资获得股权转让款12.6亿元。实际上,思驰投资并非实控人张镇潮独资持股,而是由9位合伙人共同出资,张镇潮直接出资比例为58.54%,如果以此来计算,实控人张镇潮在IPO之前套现了约7.5亿元。

《每日财报》发现,思驰投资并非税友软件的创始股东,而是通过增资、股权受让等方式入主税友集团。

披露信息数据显示,2015年8月19日,税友集团同意思驰投资以货币方式出资4094.30万元增资,2015年8月21日,股东杜丹与将其拥有的公司5万股股份转让给思驰投资,股份转让价款为11.05万元。

2015年8月21日,思驰电子将其拥有的公司18129.60万股股份转让给思驰投资,股份转让价款为24000万元。

上述股权完成后,思驰投资的持股比例高达97.49%,但其获得股权的成本却只有不到3亿元。也就是说,即便没有上市,通过之前的三次股权转让就早已将入股的成本收回,稳赚不赔。

值得注意的是,在2019年的那一次股权转让中,思驰投资将所持的4.99%股权转让给云鑫创投,而云鑫创投的100%控制股权的人为蚂蚁金服。

有意思的是,从2018年开始,阿里已成为税友软件的头号供应商,首年采购金额占比原材料总额就高达60%,这其中的巧合不言而喻。

声明:此文出于传递更加多信息之目的,文章的主要内容仅供参考,不构成投资建议。投资者据此操作,风险自担。返回搜狐,查看更加多